국제물류위클리

International Logistics Weekly

제 736호

Contents

미주·중남미 물류 시장 동향

- Yellow社 시설 매각에 따른 美 소량 트럭 운송업계 재편 가속화 전망

- 12월 아시아~美 컨테이너 스팟운임, ’21년 이후 동월 최고치 기록

미주·중남미 물류 시장 동향

Yellow社 시설 매각에 따른 美 소형 트럭 운송업계 재편 가속화 전망

’23년 파산한 Yellow社의 12개 터미널이 최근 2개의 소형 트럭 운송회사에 1억 9,250만 달러에 매각

- 매각된 12개 터미널 중 11개는 북미 소량 트럭 운송(Less-Than-Truckload)업계 4위인 Estes Express Lines에 매각되었는데, 美 남부 캘리포니아에서 조지아까지 7개 시설 및 4개 임대시설이며 총 1억 4,250만 달러에 매각될 예정임

- 북미 화물트럭운송업계 5위인 R+L은 뉴욕 Maybrook 터미널을 5,000만 달러에 인수할 예정인데, 이 터미널은 304개의 게이트를 가진 Yellow社의 주요 부지 중 하나로 美 북동부 지역의 화물트럭 네트워크 중심 거점임

- 두 회사는 법원 경매 절차를 우회해 Yellow社로부터 직접 터미널을 인수했으며 특히, Estes Express Lines는 현재까지 50개 터미널을 인수해 Yellow社 붕괴 이후 최대 수혜자로 부상함

- 지난 12월10일 美 델라웨어 지방법원에서 공개한 Yellow社 매각 세부 사항에 따르면, 이번 매각 외에도 경매 대상 시설이 약 100개가 남아있으며 입찰 마감일은 ’25년 1월 6월임

내년 미국 내 화물 수요 증가 예상으로 인한 트럭 서비스 증가 기대와 더불어 이번 매각으로 소형 트럭 운송시장 재편이 가속화될 것이라 예상

- 현재 북미 시장 내 소형트럭운송서비스 공급업체 매출 순위는 FedEx Freight, Old Dominion Freight Line, XPO, Estes Express Lines, R+L 순임

- 현재 북미 시장 1위 업체인 FedEx Freight는 FedEX는 자회사 유지 혹은 분사 여부를 평가 중이며, 올해 말까지 내부적으로 평가를 완료할 계획임

- 지금까지 Yellow社의 터미널은 Estes Express Lines 50개, Saia와 XPO 각각 29개, Knight-Swift Transportation 25개, R+L 8개가 인수되었으며, 긍정적인 시장 전망에 힘입어 향후 기업들의 사업전략에 따른 시설 매입 여부가 주목됨

미주·중남미 물류 시장 동향

12월 아시아~美 컨테이너 스팟운임, ’21년 이후 동월 최고치 기록

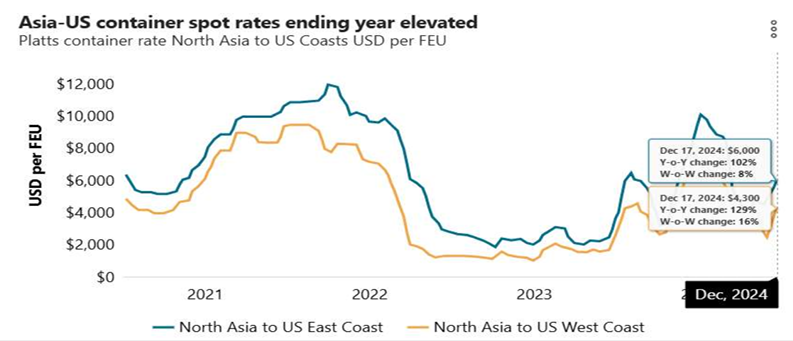

美 동부 항만파업 가능성과 관세 인상 예고, 이른 춘절로 인한 연휴 전 물량처리로 12월 아시아~美 컨테이너 스팟운임이 ’21년 이후 역대 12월 중 최고치 기록

- 12월은 연말연시에 필요한 제품을 연중에 미리 주문해 재고를 완충하였기에 전통적으로 환태평양 무역 규모가 작은 달에 해당함

- 그러나 아시아~美 서안 스팟운임이 11월 말 FEU당 2,500달러에서 12월 17일 기준 4,000달러로 인상됐으며, 美 동안 스팟운임은 4,367달러에서 6,000달러 중반으로 급등하면서 ’21년 이후 역대 12월 중 아시아~美 컨테이너 스팟운임 최고치를 기록함

- 그 원인으로 1월 15일 미 동부 항만파업 가능성과 1월 20일 트럼프 취임 시 주요국 관세 인상으로 인한 물량 선제 확보, 1월 말 이른 춘절로 인한 연휴 전 물량처리를 꼽음

- S&P Global Platts에 따르면 12월 스팟운임이 역대 가장 높았던 시점은 팬데믹 여파에서 회복세로 돌아선 ’21년 12월 중순으로 아시아~美 서안 8,760달러, 동안 10,300달러를 기록했다고 밝힘

아시아~美 연안 컨테이너 스팟 운임 상승 추이

자료: Source: Platts, S&P Global (검색일: 2024.12.19.)

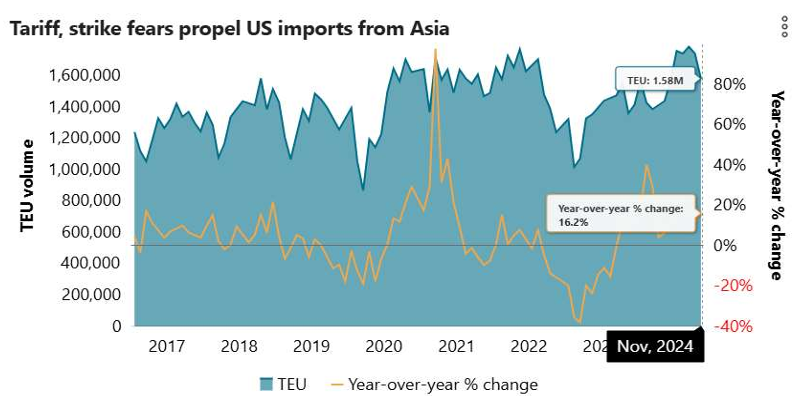

美 제조업체는 항만파업으로 인한 혼란과 관세로 인한 비용상승 가능성에 대비해 핵심부품과 원자재 등을 비축할 것으로 예상돼 내년 봄까지 수입은 확대될 것으로 전망

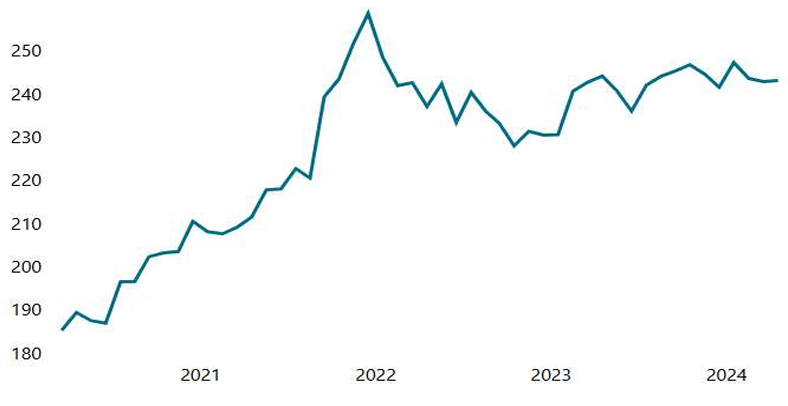

- 공급망 분석기업 GEP가 전 세계 27,000개 기업을 대상으로 실시한 설문조사에 따르면 최근 북미 제조업체의 구매 활동이 11개월 만에 최고치를 기록함

- 미국소매협회(National Retail Federation, NRF)와 Hackett Associates는 월간 보고서를 통해 미국 수입 규모가 전년 대비 12월 14.3%, 1월 12.0% 증가할 것으로 상향 조정함

- 실제 美 항만은 지난 10월 전년 대비 9.3% 증가한 225만 TEU를 처리해 올 12월에는 전년 대비 14.3% 증가한 214만 TEU, 내년 1월은 12% 증가한 220만 TEU를 처리할 것으로 예상됨

- NRF는 내년 봄까지 '컨' 물량은 계속 증가할 것으로 예상했는데, 이는 중국산 '컨' 물량이 가장 많았던 ’18년 4분기와 ’24년 3분기를 근거로 두 시기 모두 트럼프 행정부와 바이든 행정부가 중국에 관세를 부과하던 시점과 일치한다고 지적함

관세 부과 및 美 동부 항만파업 위협으로 아시아발 美 '컨' 수입 확대

자료: PIERS, S&P Global (검색일: 2024.12.19.)

내년 트럼프 정부의 관세 정책에 따라 이를 회피하기 위한 무역 비효율성으로 단기적으로는 해상 운임 상승, 장기적으로는 물가 상승 유발 가능성 高

- 업계 전문가는 트럼프 정부 출범 후 주요국 관세 부과가 예상됨에 따라 이를 회피하기 위해 직항 대신 환적, 멕시코·베트남 등 우회국 거점 활용, 생산·조립 거점 다각화 등으로 무역 효율성이 떨어질 것으로 예상함

- 특히 이러한 무역 비효율성은 홍해 사태로 인한 우회와 유사하게 일부 경로의 해상운송 용량을 증가시키는 원인으로 작동해 컨테이너 수요와 공급 간 일시적인 불균형을 발생하게 함

- 이에 따라 단기적으로는 해상 운임의 상승과 더불어 장기적으로는 공급망 재편 가속화에 따른 운송 지연, 물류비 증가, 소비자 물가 인상으로 이어질 가능성이 높음

첨부파일